随着航天技术的不断发展和航天产业规模的日益扩大,我国及全球的商业航天迅速发展,除目前主流的卫星发射外,以太空旅游、太空殡葬等为代表的商业火箭发射活动也是不断取得新的进展。而那些我们最初觉得遥不可及的太空挖矿、洲际交通运输等也逐步迈入大众的视线,成为未来的发展方向。

1:什 么 是 商 业 火 箭

商业航天是指采用市场化机制以获取商业利润为首要目标而开展的航天活动。其中,商业火箭是我国当前展开商业航天活动的主要方式之一。

商业火箭发射的应用场景

资料来源:公开信息整理、《2021中国的航天》

2:发展进程与相关政策指引

发展进程

中国商业火箭的发展进程

资料来源:公开信息整理

部分相关政策

部分促进商业火箭发展的相关政策

资料来源:公开信息整理

3:现阶段商业火箭发射的底层路径

发射的产业链构成(以发射卫星应用为主)

商业火箭发射的产业链条

资料来源:公开信息整理

注:

1. 火箭公司一方面需要与卫星客户对接,承揽商业发射订单;另一方面也需要同时对接供应商、发射场与保险公司;

2. 火箭上还有一些不直接影响飞行成败并由箭上设备与地面设备共同组成的系统,例如遥测系统、外弹道测量系统、安全系统和瞄准系统等。

另外,当前我国商业火箭主要作为运输工具为卫星公司等客户提供发射服务,将其卫星等载荷送入预定轨道,并收取发射服务费(重量/单发计价)。发射过程中,同时可提供火箭冠名、箭体广告、直播广告等服务并收取广告费。(太空旅行、太空殡葬、太空挖矿等新兴应用场景在后续商业火箭持续发展中也会带来新的盈利点)

燃料结构技术对比

现阶段按照推进剂不同,我国主流运载火箭主要分为固体燃料火箭和液体燃料火箭。从全球火箭型号来看,除中国外,其他世界各国主流火箭都为液体火箭。

固体火箭与液体火箭对比图

资料来源:Britannica 官网

其中,固体火箭相较液体火箭的最大优势在于结构简单,可以长期储存,快速响应,发射地点灵活,在军用领域、自然灾害等紧急情况下使用意义重大。但从商业航天发射的低成本竞争角度看,固体火箭竞争激烈,单位发射价格没有绝对优势。(无论在技术成熟度、发射市场价格、响应周期、制造成本等各方面对无法与国家队相比,另外,我国的固体燃料由国家掌控,民营企业在此方向上还会有供应链风险)

而液体火箭作为可回收重复使用技术的基本条件,相比于固体火箭其不仅推重比大、推力可调节,燃料成本也更低。

所以,若要快速推动我国商业火箭的发展进度,并在后续的竞争中以低成本的优势脱颖而出,液体燃料火箭的选择是毋庸置疑的,目前我国商业火箭企业竞争也正是聚焦于此。

固体火箭与液体火箭优劣势对比

资料来源:公开资料整理

在此,基于液体火箭燃料的选择也颇为讲究。目前常见的推进剂有3种,分别为:液氧煤油、液氧甲烷和液氧液氢。而前两种则是目前全球的主流路径,各有利弊,如何选取也是依据各家企业的战略布局。

相对来说液氧煤油安全性最高、易保存,是当下运用最广泛的燃料之一;而液氧甲烷则方便制取、比冲相对更高,且不易积碳,可重复次数更高(适合运用在后续星际飞行、载人旅游中);液氧液氢虽然比冲最高,但不稳定且造价相对更高。

常见液体燃料火箭的推进剂对比

资料来源:公开资料整理

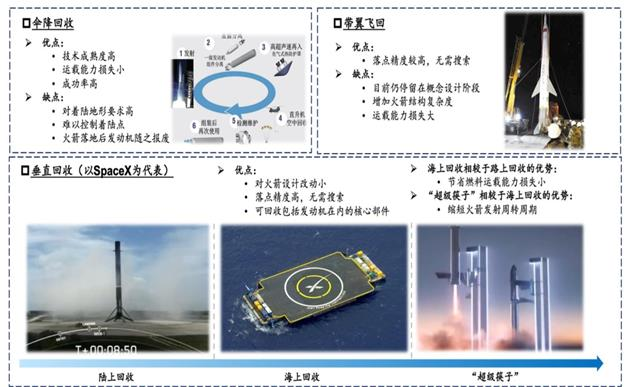

回收技术路径

为进一步降低成本,回收的路径显得尤为重要。一般来说,运载火箭的回收复用方式可以分为伞降回收、带翼飞回和垂直回收三种。伞降回收是一级火箭完成级间段分离后使用降落伞进行回收的方式,成熟度高,但其对着陆地形要求高,落地即报废,并不能达到回收降本的作用;带翼飞回则是配备机翼结构的一级火箭利用空气动力滑翔降落的回收方式,落地精度高,但对运载力的损失大且目前只是停留在设计概念。

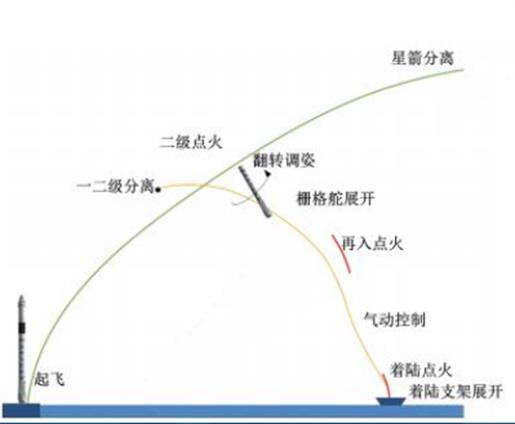

垂直回收则是全球火箭回收方式的主流,该方式是通过重启一级火箭发动机以减速并调整成和地面垂直的姿势回到指定地点的回收方式。主要分为 3 个阶段:1)陆上回收;2)海上回收;3)“超级筷子”,不仅精准落地且运力损失小,还能缩短发射周期。

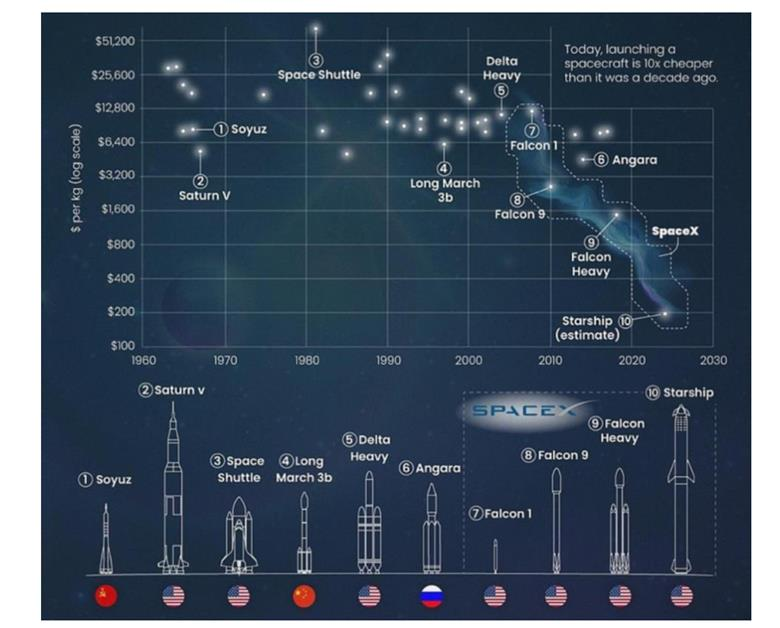

(例如以 SpaceX 猎鹰 9 号为例,初步测算垂直回收复用后的火箭成本约为初始成本的 44%。同时,以 SpaceX公司所有可回收利用的型号与全球主流火箭成本进行对比,也能进一步感知到回收技术在后续竞争中的重要性)

运载火箭回收复用技术分类与发展

资料来源:Space 官网,中国运载火箭技术研究院

猎鹰9号一级回收飞行剖面图

资料来源:公开信息

全球主流火箭成本对比

资料来源:Visual Capitalist 官网

4:市 场 规 模

中国商业航天的产业链结构

我国商业航天产业链总体可分为上中下游三个环节

产业链上游参与者为卫星制造企业,人造卫星整星一般由卫星保障系统和卫星载荷构成,占整个产业规模的 7%左右;

产业链中游主体为卫星发射服务企业及地面设备制造企业,其中运载火箭是商业卫星发射的主要提供方,箭体结构、动力装置、控制系统中的制导系统及其附加系统中的电气系统是运载火箭主要构成,占整个市场规模的 3%,2021 年此细分市场规模达到 379 亿元;预计 2024 年将达到 701 亿元;而地面设备包括卫星测控设备和卫星终端技术设备,与下游的卫星应用与运营企业端占比相同,两者相加占到整个市场的 90%。

中国商业航天产业链结构

资料来源:AET-电子技术应用网

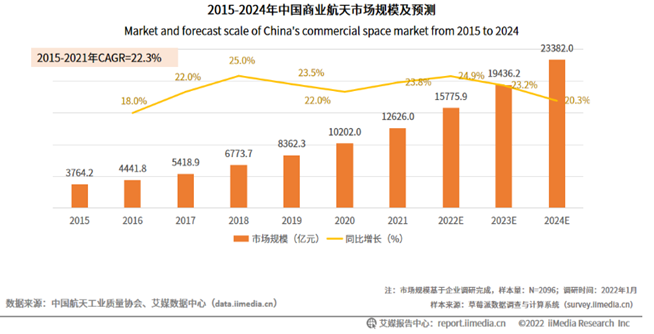

中国商业航天的市场规模

在政策和资本等多方加持下,2015-2021 年中国商业航天产业保持着 22.3%的年均复合增长率。根据艾媒咨询数据显示,2020 年中国商业航天市场规模已经突破 1 万亿元;预计未来 3 年,产业将继续以超 20%的增长率进行扩张,预计 2022 年将突破 1.5 万亿元,2024 年有望达到 2.3 万亿元。

2015-2024年中国商业航天市场规模及预测

中国商业火箭主流发射卫星市场规模预测

(未包含补网)

假设条件:

2022-2028 年

1、根据现有组网计划(如下表),因星网工程构建的还存在不稳定性,假设 2028 年之前先不考虑星网计划的发射,大约尚有 3000 颗卫星尚未发射,计划在 2028 年发完。所以设定 2022年发射增长率为 25%,2023-2028 则每年再前一年的基础上再增加 5%的增速,到 2028 年基本发射完成;

2、目前市场上的组网计划以小卫星为主,假设占比为 90%,平均重量为 200kg;大卫星占比为 10%,平均质量为 1000kg;单价 2025 年之前为 6w/kg,后续随着可发射公司增多,将降为 5.5w/kg;3.2021 年实际发射卫星 102 颗。

根据现有假设条件,每 7 年为一个组网周期,预计 2022-2028 年商业火箭纯发射市场规模将达到 163.27 亿元。

我国已公布现有星座组网计划表

资料来源:公开信息整理

2022-2028年商业火箭纯发射市场规模预测表

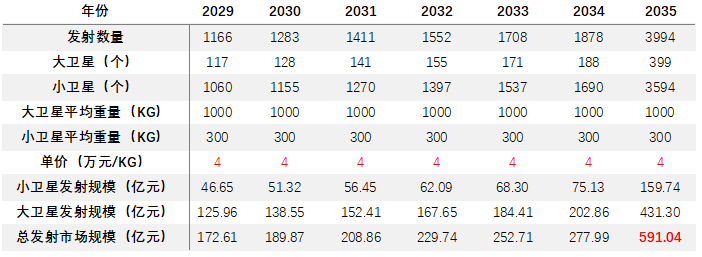

2029-2035 年

1、星网计划发射开始,每年在 2028-2034 年基础上以 10%增速上升,到 2035 年组网完毕;

2、假设到 2029 年国内企业在可回收上已取得成功,发射成本将进一步下降至 4w/kg;3.星网计划中小卫星平均重量为 300kg,占比依旧为 90%左右。

根据现有假设条件,2029 年后,市场步入快速发射时期,预计到 2035 年规模将达到 591.04亿元。

2029-2035年商业火箭纯发射市场规模预测表

注:

1. 小卫星大多数都是形状、体积的差异很大,不好大批量的装载,使用小火箭更适配;

2. 没有特定的轨道面, 需要到达的地方不一样,小火箭更方便、易控。

5:市 场 竞 争 格 局

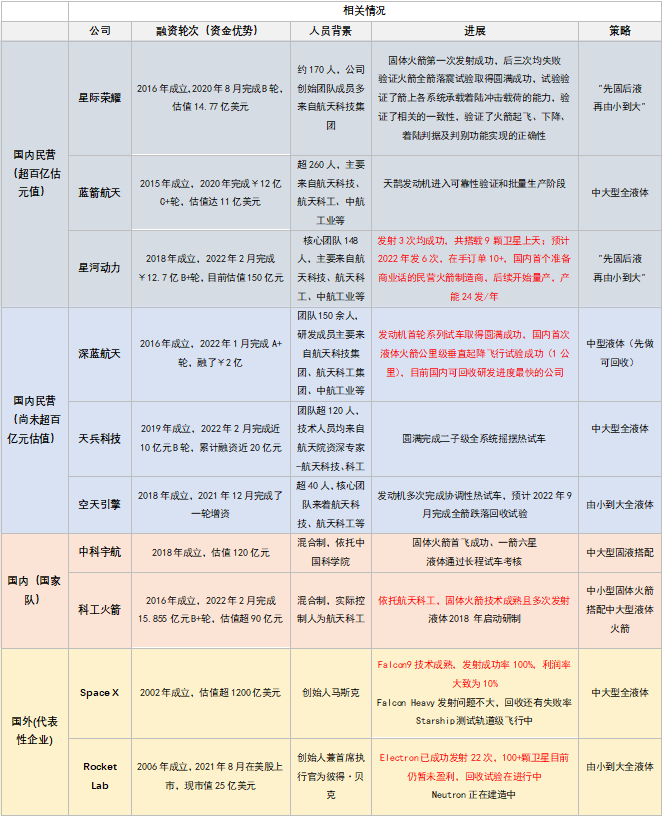

当前我国商业航天行业呈现出主体多元、模式多样的竞争格局。而商业火箭企业在经历了一段时间的“洗涤、沉淀及发展”后在相关的发展上也存在一定的差异。

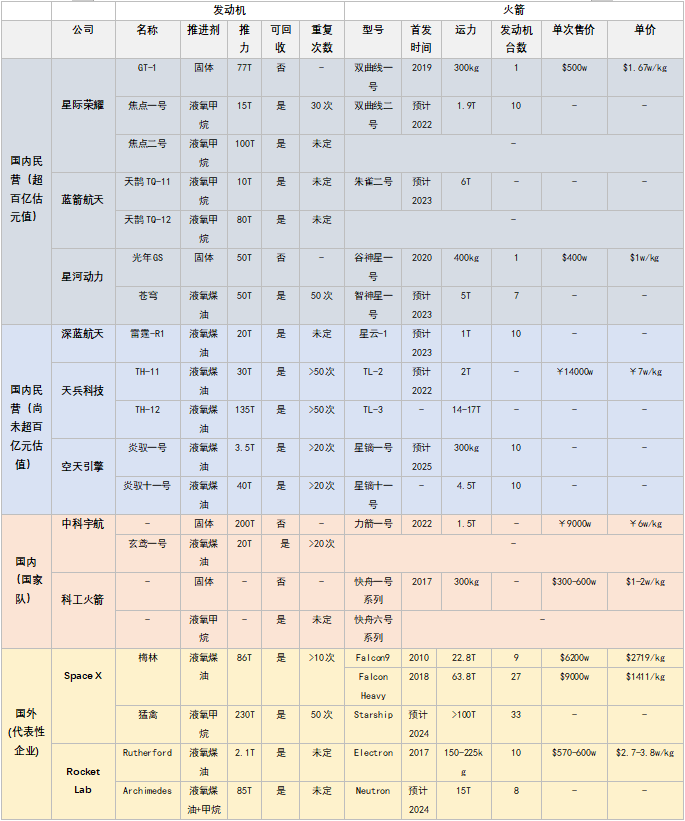

国内外部分商业火箭企业情况对比图

资料来源:各公司官网、公开信息整理

注:

国家队以航天科技、航天科工两大央企集团参与者为代表,大多具有国家科研院所和国资背景,在需要大量资金投入和技术支撑的卫星发射、卫星制造以及重大航天工程相关的卫星应用领域承担主力军和顶梁柱的作用。国家队在发射所需资源上有明显优势(例如:固体燃料、发射场、客户资源等)。

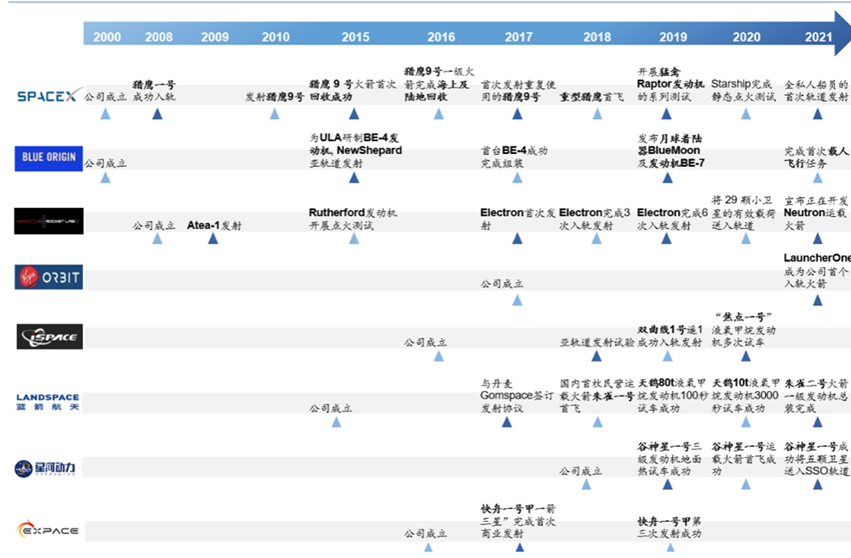

国内外部分商业火箭企业具体发展进程图

资料来源:各公司官网

除目前现有情况及进展外,对于我国商业火箭企业的竞争来说,在明确液体火箭的方向后,竞争则更多的较为直观的体现在了发动机的制造上。

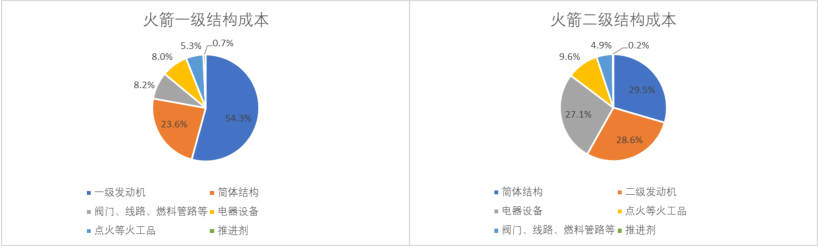

因为从成本占比看,火箭发动机占到火箭成本的一半以上,是火箭的心脏。根据美国联合发射联盟 ULA 数据,一个中型液体运载火箭成本构成由发动机、结构、电子设备三大部分,其中,第一级火箭发动机成本占比达 55%,结构占比为 23%,电子设备占比为 8%; 第二级发动机、 结构、电子设备成本占比都约在 28%。

资料来源:ULA

国内外部分商业火箭发动机与火箭参数对比图

资料来源:各公司官网

注:

1.除了 Space X 能确实实现近地轨道可回收外,列表所述可回收是指在未来可能实现,当前无法做到;

2. Rocket Lab 是在之前 100 多个小火箭制造商中存活下来的,目前每个月能生产制造 1 个火箭,最大的困难是无法扩大利润,建设能力也还不够(NASA 不想让 Space X 一家独大扶持起来的)。

总的来说,我国商业火箭的发射仍处于快速发展的阶段,仍以国家队为代表的固体火箭为主。对于主流应用卫星的发射来说,固体火箭实际载荷发射数量较低且发射成本较高;同时这也对其他尚在早期的新兴应用的场景难以适用。所以尽管各大商业火箭企业在策略上会稍有不同,但方向明确,纷纷加码液体火箭,试图在后期以可回收的低成本竞争打开市场,抢占先机。

目前我国各企业的液体火箭与可回收的研制正在如火如荼的进行中,与国外的差距也逐渐缩小。尽管现在来看竞争格局还未明朗,但随着政策和资本的推动,我国商业火箭企业在不久的将来也一定能创造出可进入商业应用阶段的可重复使用火箭,那时我国也将真正进入商业航天高速发展时代,对此未来可期。

6:行 业 发 展 主 要 风 险

⚫ 火箭研发进度不及预期(壁垒高+投入周期长)

⚫ 火箭试验+发射失败(沉没成本高+火箭发射仍受国家管控,发射失利后需按照要求开展严格、复杂、彻底的归零工作)

⚫ 卫星星座建设不达预期

⚫ 供应链及规模化建设能力

⚫ 行业竞争加剧

文稿说明|本文为金龙投资公司团队原创文章